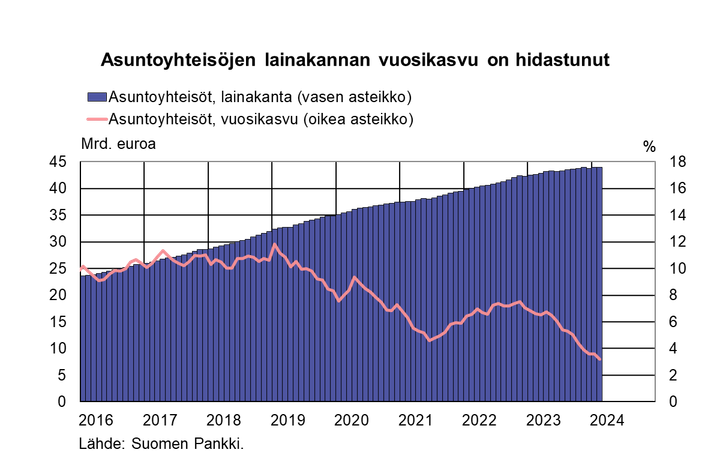

Asuntoyhteisöjen lainakannan kasvu hidastunut

2.4.2024 10:00:00 EEST | Suomen Pankki | Tiedote

Asuntoyhteisöjen1 lainakanta oli 43,9 mrd. euroa helmikuun 2024 lopussa. Vuoden 2023 lopussa näistä lainoista oli 22,8 mrd. euroa kotitalouksien maksettavana, mikä vastasi 52:ta % kaikista asuntoyhteisölainoista.2 Korkojen nousun ja rakentamisen hidastumisen myötä asuntoyhteisöjen lainakannan kasvuvauhti on hidastunut voimakkaasti. Helmikuun lopussa lainakannan vuosikasvuvauhti oli 3,2 %. Vaikka asuntoyhteisölainakannan kasvu on hidastunut selvästi, se kasvaa nopeammin kuin kotitalouslainakanta (−1,0 %) ja yrityslainakanta3 (0,7 %).

Helmikuussa 2024 asuntoyhteisöt nostivat uusia lainoja4 350 milj. euron edestä, mikä on 11,5 % vähemmän kuin vuosi sitten vastaavana aikana. Korkojen noustua asuntoyhteisöt ovat neuvotelleet ahkerasti lainoja uudelleen. Asuntoyhteisöt neuvottelivat lainoja uudelleen viimeksi kuluneiden kahdentoista kuukauden aikana yhteensä 5,6 mrd. euron edestä. Vastaava luku vuoden takaa oli 4,8 mrd. euroa, joten kasvua uudelleen neuvotteluissa asuntoyhteisölainoissa oli 14,9 % vuoden aikana.

Helmikuussa 2024 uusien nostettujen asuntoyhteisölainojen keskikorko oli 4,73 %. Vaikka uusien lainanostojen korko on laskenut vuoden 2023 lopusta, niin se oli yhä vuodentakaista korkeampi (4 %). Helmikuun 2024 lopussa asuntoyhteisöjen lainakannan keskikorko oli 4,51 %; se oli alempi kuin yritysten (pl. asuntoyhteisöt) (4,97 %) tai kotitalouksien (4,63 %) lainakannan korko. Kotitalouksien asuntolainakannan korko (4,08 %) oli alempi kuin asuntoyhteisöjen lainakannan korko.

Lainat

Suomalaiset kotitaloudet nostivat helmikuussa 2024 uusia asuntolainoja 0,9 mrd. euron edestä, mikä on 60 milj. euroa vähemmän kuin vuosi sitten vastaavaan aikaan. Uusista nostetuista asuntolainoista sijoitusasuntolainoja oli 90 milj. euroa. Uusien asuntolainojen keskikorko nousi tammikuusta ja oli 4,37 % helmikuussa. Asuntolainakanta oli helmikuun 2024 lopussa 106,2 mrd. euroa ja asuntolainakannan vuosikasvu −1,4 %. Sijoitusasuntolainoja oli 8,6 mrd. euroa asuntolainakannasta. Suomalaisten kotitalouksien lainoista oli helmikuun lopussa kulutusluottoja 17,8 mrd. euroa ja muita lainoja 17,7 mrd. euroa.

Suomalaiset yritykset5 nostivat uusia lainoja6 helmikuussa 1,0 mrd. euron edestä. Uusien nostettujen yrityslainojen keskikorko laski tammikuusta ja oli 5,37 %. Suomalaisille yrityksille myönnettyjen lainojen kanta oli helmikuun lopussa 63,3 mrd. euroa.

Talletukset

Suomalaisten kotitalouksien yhteenlaskettu talletuskanta oli helmikuun 2024 lopussa 108,0 mrd. euroa ja talletusten keskikorko 1,29 %. Talletuskannasta oli yön yli ‑talletuksia 67,6 mrd. euroa ja määräaikaistalletuksia 12,4 mrd. euroa. Uusia määräaikaisia talletussopimuksia suomalaiset kotitaloudet solmivat helmikuussa 1 630 milj. euron edestä. Uusien määräaikaistalletusten keskikorko oli helmikuussa 3,45 %.

Lisätietoja antavat

- Ville Tolkki, puh. 09 183 2420, sähköposti: ville.tolkki(at)bof.fi,

- Antti Hirvonen, puh. 09 183 2121, sähköposti: antti.hirvonen(at)bof.fi.

Seuraava raha- ja pankkitilastotied1ote julkaistaan 29.4.2024 klo 10.

[1] Asuntoyhteisöihin luetaan kaikki yhteisömuotoisen asumisen yksiköt, kuten muut julkiset asuntoyhteisöt. Taloyhtiöiden (yksityiset kotimaiset asunto-osakeyhtiöt) lainat kattavat noin 57 % asuntoyhteisöjen lainakannasta. Loppuosa koostuu pääasiassa muiden julkisten asuntoyhteisöjen ja muiden yksityisten kotimaisten asuntoyhteisöjen lainoista. Muut asuntoyhteisöt (kuin asunto-osakeyhtiöt) sisältävät muun muassa yksityisiä vuokra-asuntokonserneja, kiinteistöyhtymiä, julkisia, pääasiassa kunnallisia vuokra-asuntoyhtiöitä ja Asumisen rahoitus- ja kehittämiskeskuksen (ARAn) yleishyödyllisiksi nimeämiä yhteisöjä, kuten asuntovuokraajia. Sektoriluokituksesta vastaa Tilastokeskus.

[2] Tieto taloyhtiölainoista on saatu Tilastokeskuksen 28.3.2024 julkaisemasta Kansantalouden rahoitustilinpidosta

[3] Pl. asuntoyhteisöt.

[4] Pl. tili- ja korttiluotot.

[5] Pl. asuntoyhteisöt

[6] Pl. tili- ja korttiluotot.

Suomen Pankki on Suomen rahaviranomainen ja kansallinen keskuspankki. Samalla se on osa eurojärjestelmää, joka vastaa euroalueen maiden rahapolitiikasta ja muista keskuspankkitehtävistä ja hallinnoi maailman toiseksi suurimman valuutan, euron, käyttöä.

Tilaa tiedotteet sähköpostiisi

Haluatko tietää asioista ensimmäisten joukossa? Kun tilaat tiedotteemme, saat ne sähköpostiisi välittömästi julkaisuhetkellä. Tilauksen voit halutessasi perua milloin tahansa.

Lue lisää julkaisijalta Suomen Pankki

Hushållens aktieinvesteringar avkastade mycket bra 20259.2.2026 10:00:00 EET | Pressmeddelande

Hushållens aktieinvesteringar avkastade under året starkt i och med värdeökningen på inhemska aktier och vid årets slut var investeringarnas värde det högsta genom tiderna. Också hushållens fondinvesteringar var vid årets slut större än någonsin.

Kotitalouksien osakesijoitukset tuottivat erittäin hyvin vuonna 20259.2.2026 10:00:00 EET | Tiedote

Kotitalouksien osakesijoitukset tuottivat vuoden aikana vahvasti kotimaisten osakkeiden arvonnousun myötä, ja sijoitusten arvo oli vuoden lopussa kaikkien aikojen suurin. Myös kotitalouksien rahastosijoitukset olivat vuoden lopussa kaikkien aikojen suurimmat.

Household equity investments performed exceptionally well in 20259.2.2026 10:00:00 EET | Press release

Households’ equity investments performed strongly during the year, driven by the appreciation of domestic shares, and the value of investments reached an all-time high at the end of the year. Households’ mutual fund investments also closed the year at an all-time high.

Eurosystemets penningpolitiska beslut5.2.2026 15:23:03 EET | Pressmeddelande

ECB-rådet beslutar om penningpolitiken i euroområdet. ECB-rådet beslutade idag att hålla de tre styrräntorna oförändrade.

EKP:n rahapoliittisia päätöksiä5.2.2026 15:23:03 EET | Tiedote

EKP:n neuvosto päättää euroalueen rahapolitiikasta.8 EKP:n neuvosto päätti tänään pitää EKP:n kolme ohjauskorkoa ennallaan.

Uutishuoneessa voit lukea tiedotteitamme ja muuta julkaisemaamme materiaalia. Löydät sieltä niin yhteyshenkilöidemme tiedot kuin vapaasti julkaistavissa olevia kuvia ja videoita. Uutishuoneessa voit nähdä myös sosiaalisen median sisältöjä. Kaikki tiedotepalvelussa julkaistu materiaali on vapaasti median käytettävissä.

Tutustu uutishuoneeseemme