Staten emitterade ett nytt 20-årigt referenslån

22.1.2025 18:31:00 EET | Valtiokonttori | Pressmeddelande

Staten emitterade ett nytt referenslån på tre miljarder euro som förfaller till betalning den 15 april 2045. Lånet prissattes 75 räntepunkter över euroswapkurvan. Orderboken på lånet uppgick till rekordstora 31 miljarder euro och innehöll anbud från över 220 investerare.

Orderbokens storlek är den största och antalet investerare är det högsta i Finska statens emissioner.

Liknande rekord har satts i syndikerade emissioner i andra euroländer denna januari. Enligt biträdande direktör Jussi Tuulisaari var den starka efterfrågan på Finlands nytt lån därför inte helt oväntad.

"Efterfrågan är ofta starkare i början av året. Andra möjliga förklaringar kan vara marknadsförväntningar på räntesänkningar, och de relativt attraktiva avkastningsnivåerna på euroländernas statslån jämfört med, till exempel, euroswap-räntor" säger Tuulisaari.

Emissionens huvudarrangörer var Barclays, BofA Securities, Danske Bank, Deutsche Bank och J.P. Morgan. De övriga primära marknadsgaranterna hörde också till försäljningsgruppen.

Uppgifter om emissionen

Storlek: 3 miljarder euro

Emissionsdag: 22.1.2025

Valuteringsdag: 29.1.2025

Förfallodag: 15.4.2045

Kupongränta: 3,200 %

Pris: 99,935

Avkastning: 3,205 %

ISIN-kod: FI4000586284

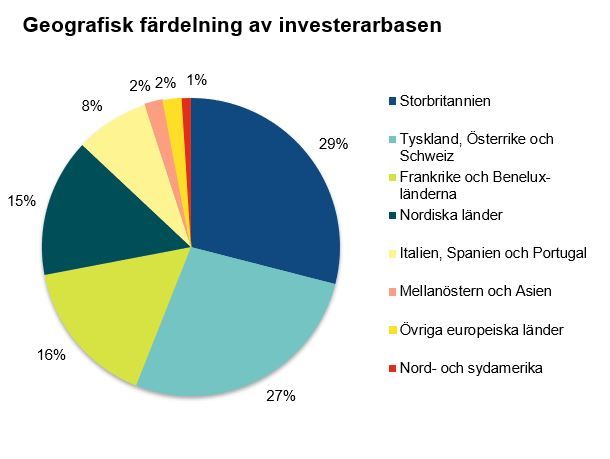

Investerarbasen och den geografiska fördelningen av investerarbasen publiceras på adressen statsskuld.fi/.

Nyckelord

Kontakter

Jussi Tuulisaaritf. biträdande direktörVelanhallinta

Tel:0295 50 3819jussi.tuulisaari@valtiokonttori.fiStatskontoret ansvarar för statens upplåning, kassa och hantering av risker med anknytning till statsskulden. Läs mer: statsskuld.fi

Följ Valtiokonttori

Abonnera på våra pressmeddelanden. Endast mejladress behövs och den används bara här. Du kan avanmäla dig när som helst.

Senaste pressmeddelandena från Valtiokonttori

Stigande långräntor och en brantare räntekurva präglade statsobligationsmarknaden 202525.2.2026 12:48:11 EET | Pressmeddelande

Marknaden tog väl emot det stora obligationsutbudet i euroområdet när avkastningsnivåerna steg till en nivå som motsvarade investerarnas förväntningar. Efterfrågan på finländska statspapper förblev solid.

Pitkien korkojen nousu ja korkokäyrän jyrkentyminen olivat valtionlainamarkkinoiden pääteemoja 202525.2.2026 12:34:55 EET | Tiedote

Markkinat ottivat euroalueen suuren velkakirjatarjonnan hyvin vastaan, kun tuottotasot nousivat vastaamaan sijoittajien odotuksia. Suomen lainojen sijoittajakysyntä pysyi vahvana.

Statskontoret sålde statens skuld i en auktion: resultat17.2.2026 13:33:06 EET | Pressmeddelande

I auktionen såldes statens 9‑ och 15‑åriga benchmarklån för sammanlagt 1 501 miljoner euro.

Valtiokonttori myi valtion velkaa huutokaupassa: tulokset17.2.2026 13:30:36 EET | Tiedote

Huutokaupassa myytiin valtion 9- ja 15-vuotisia viitelainoja yhteensä 1 501 miljoonalla eurolla.

Toimisto paljastaa hybridityön jännitteet – asiantuntijat korostavat tilojen roolia työelämän muutoksessa30.1.2026 07:53:00 EET | Tiedote

Hybridityön murroksessa yksi näkökulma on jäänyt vähemmälle huomiolle. Valtiokonttorin juhlavuoden artikkelisarjan uusin osa osoittaa, että toimisto heijastaa sitä, miten organisaatiot ymmärtävät luottamuksen, kohtaamiset ja työn rytmin. Henkilöstön kehittämispäällikkö Elsi Vuohelainen ja US Architects Oy:n arkkitehti Anis Souissi korostavat, että työtilat eivät vain reagoi muutokseen – ne paljastavat sen. Siksi toimistojen uudistaminen on osa syvempää työelämän rakennemuutosta, ei pelkkä tilaratkaisu.

I vårt pressrum kan du läsa de senaste pressmeddelandena, få tillgång till pressmaterial och hitta kontaktinformation.

Besök vårt pressrum