Heinäkuussa 2019 asuntolainoja nostettiin runsaasti verrattuna aikaisempiin vuosiin

30.8.2019 13:00:00 EEST | Suomen Pankki | Tiedote

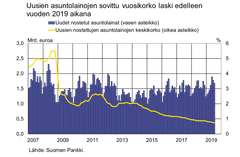

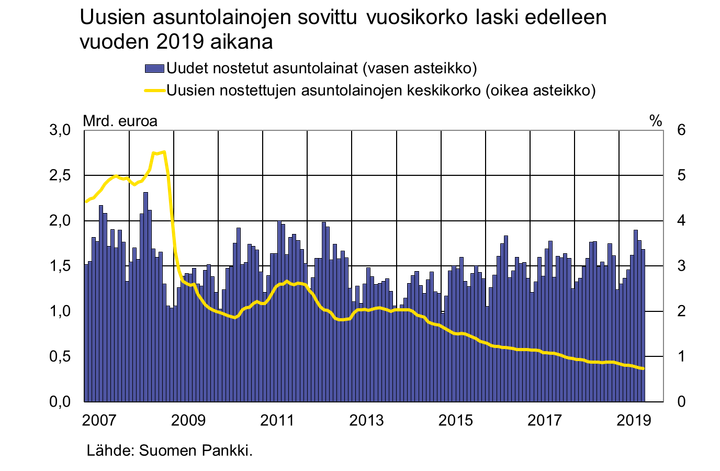

Touko-heinäkuussa 2019 asuntolainoja on nostettu 7 % enemmän kuin vastaavana aikana vuonna 2018. Kasvaneiden nostomäärien myötä asuntolainakanta ylitti 99 mrd. euroa heinäkuussa, ja sen vuosikasvuvauhti oli 2,1 %.

Uusien asuntolainojen keskikorko on laskenut edelleen vuoden 2019 aikana. Heinäkuussa uusien asuntolainojen sovittu vuosikorko oli 0,74 %, kun se joulukuussa 2018 oli 0,87 %. Sovitun vuosikoron laskua selittää korkomarginaalin kaventuminen. Heinäkuussa uusien asuntolainojen keskimääräinen korkomarginaali oli arviolta 0,53–0,63 %[1].

Asuntolainojen takaisinmaksuajat ovat viime vuosina pidentyneet. Heinäkuussa 2019 nostettujen uusien asuntolainojen keskimääräinen takaisinmaksuaika, 20 vuotta 7 kuukautta, oli puoli vuotta pidempi kuin vuosi sitten heinäkuussa ja vuoden pidempi kuin heinäkuussa vuonna 2017. Heinäkuussa uusista asuntolainoista yli 60 % oli takaisinmaksuajaltaan 20–26 vuotta. Takaisinmaksuajaltaan pidempien lainojen (yli 29 vuotta) osuus uusista asuntolainoista on myös kasvanut: heinäkuussa uusista asuntolainoista 6 % oli takaisinmaksuajaltaan yli 29 vuotta.

Lainat

Kotitalouslainoista oli heinäkuun lopussa kulutusluottoja 16,2 mrd. euroa ja muita lainoja 17,4 mrd. euroa. Uusia yrityslainoja (pl. tili- ja korttiluotot) nostettiin heinäkuussa 2,4 mrd. euron edestä. Uusien nostettujen yrityslainojen keskikorko nousi kesäkuusta ja oli 2,22 %. Yrityksille myönnettyjen euromääräisten lainojen kanta oli heinäkuun lopussa 88,3 mrd. euroa, mistä oli asuntoyhteisöille myönnettyjä lainoja 33,7 mrd. euroa.

Talletukset

Suomalaisten kotitalouksien yhteenlaskettu talletuskanta oli heinäkuun lopussa 93,0 mrd. euroa ja talletusten keskikorko 0,11 %. Talletuskannasta oli yön yli ‑talletuksia 79,8 mrd. euroa ja määräaikaistalletuksia 5,1 mrd. euroa. Uusia määräaikaisia talletussopimuksia suomalaiset kotitaloudet solmivat heinäkuussa 0,6 mrd. euron edestä. Uusien määräaikaistalletusten keskikorko oli heinäkuussa 0,23 %.

Seuraava raha- ja pankkitilastotiedote julkaistaan 30.9.2019 klo 13.

Tiedotteen pohjana olevat tilastoluvut ja ‑grafiikka ovat luettavissa myös Suomen Pankin verkkosivuilla osoitteessa https://www.suomenpankki.fi/fi/Tilastot/rahalaitosten-tase-lainat-ja-talletukset-ja-korot/.

[1] Arviossa on puhdistettu Suomen Pankin nettisivuilla julkaistuun keskimarginaaliin vaikuttavat korkosuojausten kustannukset. https://www.suomenpankki.fi/fi/Tilastot/rahalaitosten-tase-lainat-ja-talletukset-ja-korot/tiedotehistoria/2016/kotitalous_ja_yrityslainojen_laskennalliset_korkomarginaalit_suomessa_chrt_fi/

Avainsanat

Yhteyshenkilöt

Markus Aaltonen, puh. 09 183 2395, sähköposti: markus.aaltonen(at)bof.fi,

Ville Tolkki, puh. 09 183 2420, sähköposti: ville.tolkki(at)bof.fi.

Kuvat

Linkit

Tietoja julkaisijasta

Suomen Pankki on Suomen rahaviranomainen ja kansallinen keskuspankki. Samalla se on osa eurojärjestelmää, joka vastaa euroalueen maiden rahapolitiikasta ja muista keskuspankkitehtävistä ja hallinnoi maailman toiseksi suurimman valuutan, euron, käyttöä.

Tilaa tiedotteet sähköpostiisi

Haluatko tietää asioista ensimmäisten joukossa? Kun tilaat tiedotteemme, saat ne sähköpostiisi välittömästi julkaisuhetkellä. Tilauksen voit halutessasi perua milloin tahansa.

Lue lisää julkaisijalta Suomen Pankki

Kontaktlös betalning blev vanligare i oktober–december 2025 jämfört med motsvarande tidpunkt året innan5.3.2026 10:00:00 EET | Pressmeddelande

Med kort betalades i oktober–december mer än under motsvarande period året innan. Framför allt gjordes under det sista kvartalet fler kontaktlösa betalningar än under motsvarande period 2024.

Lähimaksaminen oli yleisempää loka-joulukuussa 2025 kuin vastaavana ajankohtana edellisvuonna5.3.2026 10:00:00 EET | Tiedote

Korteilla maksettiin loka-joulukuussa enemmän kuin viime vuonna vastaavana ajanjaksona. Erityisesti lähimaksuja tehtiin vuoden viimeisellä neljänneksellä enemmän kuin vuonna 2024 samalla ajanjaksolla.

Contactless payments increased in October–December 2025 from a year earlier5.3.2026 10:00:00 EET | Press release

Cards payments in October–December grew year-on-year. In particular, more contactless payments were made in the fourth quarter than in same period in 2024.

Hushållens utestående konsumtionskrediter över 28 miljarder euro4.3.2026 10:00:00 EET | Pressmeddelande

Hushållens totala utestående konsumtionskrediter uppgick vid utgången av 2025 till 28,2 miljarder euro och årsökningen har mattats av till 0,1 %. Av hushållens totala utestående konsumtionskrediter bestod ungefär hälften av konsumtionskrediter utan säkerhet (exkl. fordonslån) och deras årsökning var 1,5 %.

Kotitalouksien kulutusluottokanta yli 28 mrd. euroa4.3.2026 10:00:00 EET | Tiedote

Kotitalouksien kokonaiskulutusluottokanta oli vuoden 2025 lopussa 28,2 mrd. euroa ja sen vuosikasvuvauhti oli hidastunut 0,1 prosenttiin. Kotitalouksien kokonaiskulutusluottokannasta noin puolet oli vakuudettomia kulutusluottoja (pl. ajoneuvolainat), ja niiden vuosikasvuvauhti oli 1,5 %.

Uutishuoneessa voit lukea tiedotteitamme ja muuta julkaisemaamme materiaalia. Löydät sieltä niin yhteyshenkilöidemme tiedot kuin vapaasti julkaistavissa olevia kuvia ja videoita. Uutishuoneessa voit nähdä myös sosiaalisen median sisältöjä. Kaikki tiedotepalvelussa julkaistu materiaali on vapaasti median käytettävissä.

Tutustu uutishuoneeseemme